🔥 BLACK FRIDAY -50% sur votre 2ème année de comptabilité ! Satisfait ou remboursé* → En savoir plus

Mis à jour le 21/11/2025

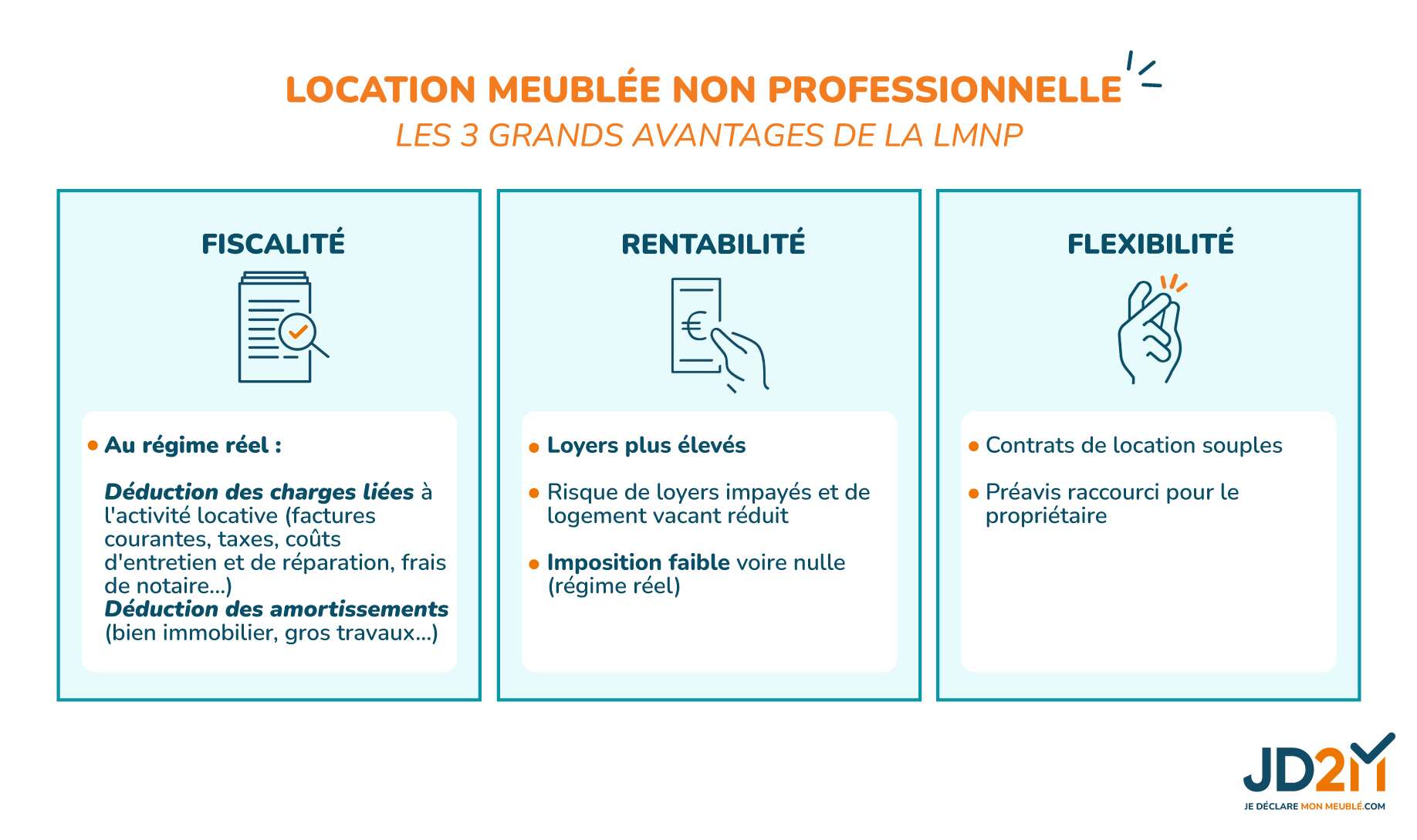

Le statut de Loueur en Meublé Non Professionnel (LMNP) est une solution attractive pour investir dans l'immobilier locatif avec une fiscalité avantageuse.

En 2025, pour bénéficier des avantages fiscaux du LMNP, il est essentiel de bien comprendre :

Vous souhaitez optimiser votre investissement locatif ? Nos experts vous accompagnent dans la gestion de votre LMNP en 2025.

Le statut de loueur en meublé non professionnel (LMNP) est facilement accessible. Très intéressant sur le plan fiscal, il permet de faire d’importantes économies d’impôt sur vos revenus locatifs.

Pour profiter des avantages de la LMNP en 2025, il faut maîtriser les démarches administratives, de l’immatriculation à la déclaration d’impôts, et faire les bons choix fiscaux. Nos experts vous présentent ici l'essentiel de la LMNP !

La LMNP (acronyme de "Location Meublée Non Professionnelle") est un statut juridique et fiscal qui concerne les investisseurs en location meublée.

Particulièrement rentable, la LMNP permet de louer des logements meublés pour de courtes durées en location saisonnière (meublés de tourisme de type Airbnb) ou sur des durées plus longues (location meublée classique).

Faites une simulation gratuite de vos impôts LMNP au régime réel ou micro-BIC :

Calculez vos économies d'impôt LMNP

Les recettes tirées des activités de loueur en meublé (c'est-à-dire les loyers charges comprises) doivent être inférieures à 23 000€;

Les recettes issues de votre location LMNP doivent être inférieures ou égales aux autres revenus générés par les personnes appartenant au foyer fiscal.

Ce sont les 2 conditions alternatives prévues par la loi pour pouvoir obtenir le statut de location meublée non professionnelle.

Bon à savoir

Les autres revenus d’activité correspondent aux gains du foyer fiscal soumis à l’impôt sur le revenu en France dans les catégories suivantes :

Ces conditions de plafond de recettes s'ajoutent aux règles liées au logement qui s'appliquent à tous les propriétaires qui souhaitent louer en meublé :

Vous pourrez louer en meublé à condition d’équiper votre logement à minima avec les éléments suivants :

De la vaisselle en quantité suffisante (en fonction de l’occupation maximale du logement)

Du matériel de cuisine

Une table et des sièges

Des rangements (étagères, placards...)

Des luminaires

Du matériel d'entretien adapté à l’usage courant de l’appartement ou de la maison meublée.

Si vous ne remplissez pas les conditions d'un équipement suffisant, vous risquez la requalification de votre logement meublé en location vide !

N'hésitez pas à prévoir du matériel et du mobilier supplémentaire afin de distinguer votre logement des autres biens à louer sur le marché (voir nos conseils sur l'équipement de votre bien meublé).

La première démarche pour obtenir le statut de location meublée est de bien équiper le logement indépendant ou une partie de votre résidence principale pour pouvoir louer en meublé.

La prochaine démarche obligatoire est de s'immatriculer en ligne sur le site de l'INPI(anciennement via le formulaire P0i pour une activité en nom propre, et le formulaire FCM pour les indivisions). La procédure Inpi vous permettra de :

Vous disposez normalement d'un délai de 15 jours après le début d'activité pour vous déclarer. Si vous avez dépassé les délais pour vous immatriculer, nous pouvons vous aider.

Vous obtiendrez finalement un numéro SIRET indispensable pour la déclaration de vos revenus surtout au régime BIC réel.

Immatriculez votre activité de LMNP

Vous avez reçu votre numéro de SIRET ? Vous pouvez à présent :

La location meublée est une option intéressante pour développer son patrimoine. Mais comment optimiser fiscalement son investissement immobilier ?

En tant que LMNP, le propriétaire-bailleur a accès à deux régimes fiscaux pour déclarer ses revenus aux impôts: le régime réel simplifié et le micro BIC. Pour calculer lequel est le plus avantageux pour vous, utilisez gratuitement notre simulateur d'imposition.

Si les recettes du foyer fiscal issues de la location meublée sont inférieures aux plafonds prévus par l’article 50 du Code général des impôts, il est possible de relever du régime micro-BIC. Pour rappel, ces plafonds sont actuellement de 77 700 € pour la location de longue durée, de 15 000 € pour les meublés de tourisme non classés, et de 77 700 € (depuis l’AF2025) pour les meublés de tourisme classés.

Ce régime prévoit un abattement (ou déduction) forfaitaire de 50 % sur les recettes annuelles de l'activité de location meublée de longue durée (ou 30 à 92 % pour les meublés de tourisme en fonction de leur classement éventuel, de leur localisation, et du chiffre d’affaires annuel de l’activité).

Aucune déduction supplémentaire de charges ou d'amortissements n'est possible, ce qui rend ce régime moins intéressant que le régime réel simplifié.

Vous souhaitez déclarer vos revenus de location meublée au régime Micro BIC, mais vous avez du mal à finaliser votre déclaration seul ?

Découvrez l'offre Micro BIC spécialement conçue pour vous aider.

Les LMNP peuvent bénéficier du régime simplifié pour optimiser leur fiscalité grâce au mécanisme de déduction des amortissements et charges :

Le réel simplifié permet de déduire de nombreux coûts : l'entretien et la réparation du logement, les frais d'assurance et de gestion, les frais de comptabilité, les intérêts d'emprunt...

Le régime du LMNP au réel simplifié permet de déduire l'amortissement du matériel et des locaux ainsi que des travaux (construction ou amélioration), dès lors que le logement est inscrit à l’actif.

A savoir:

Si le loueur a acheté son logement l'année de la déclaration, il pourra déduire les frais de notaire liés à l'acquisition du logement, ainsi que les honoraires d'agence à condition de les comptabiliser l’année de la dépense. Dans le cas contraire, ils seront perdus.

L'option fiscal du réel simplifié permet de réaliser des économies d'impôt importantes : En effet, il est fréquent que le montant des charges et amortissements déductibles soit supérieur à 50% des recettes annuelles.

85 % des clients de JD2M ont payé 0 € d'impôt ces 5 dernières années sur leurs revenus de location meublée. Comment ? En choisissant le régime réel simplifié !

Les LMNP ont le choix entre le micro-BIC et le régime réel pour faire leur déclaration. Dans la plupart des cas, le réel simplifié est beaucoup plus avantageux car il permet de déduire les charges et amortissements des recettes issues de leur location meublée, ce qui n’est pas le cas pour le micro-BIC.

Simulez gratuitement vos économies d'impôt de LMNP

La déclaration au réel est plus complexe que la déclaration au micro-BIC ; En effet, l’administration fiscale exige que les amortissements soient calculés par composants ;

Il faut pour cela bien maîtriser les durées d’amortissement ainsi que leur proportion dans la valeur du bien immobilier. Ces calculs étant compliqués, vous gagnerez du temps et de la sérénité en vous faisant accompagner pour faire votre liasse fiscale !

les LMNP sont assujettis à plusieurs taxes (en grande partie déductibles des impôts si vous choisissez le régime réel simplifié !) :

La CFE et la taxe foncière sont par exemple déductibles de vos revenus de location meublés si vous choisissez le réel simplifié, profitez dès la création de votre entreprise de cet avantage fiscal !

Pour plus d'informations sur les taxes, droits SACEM et taxe sur les logements vacants, consultez notre article détaillé sur les taxes en LMNP.

Les démarches pour déclarer ses revenus issus de la location meublée non professionnelle aux impôts dépendent du régime fiscal choisi:

Avec JD2M, n°1 en France des services comptables pour LMNP :

Prenez un premier rendez-vous gratuit et sans engagement pour en parler !

Avant d'investir dans une location meublée, il faut réfléchir stratégiquement aux points suivants :

Les appartements meublés sont très recherchés par les étudiants mais également par les actifs en mission professionnelle. Dans les grandes agglomérations, les studios et les deux pièces trouveront donc très facilement preneur.

Dans les zones touristiques, ils sont également de plus en plus recherchés mais pas forcément toute l’année, ce qui peut avoir un impact non négligeable du point de vue de la rentabilité !

Il existe plusieurs types de contrats locatifs parmi lesquelles l'investisseur pourra faire un choix en fonction de ses besoins:

De nombreux investisseurs locatifs choisissent de louer leur bien immobilier sur le long terme. Cela permet de réduire les contraintes de gestion (entrées et sorties des lieux, frais de ménage...) tout en garantissant une meilleure rentabilité qu'en location vide. Les propriétaires qui ont le statut LMNP peuvent louer leur bien immobilier :

A savoir:

Il existe également un autre type de bail dit de "mobilité", dont la durée est obligatoirement comprise entre 1 et 10 mois. En savoir plus sur le bail mobilité

Si le bien immobilier est situé dans une zone touristique ou une grande ville, il peut être intéressant de le louer pour de courtes périodes (quelques jours à quelques semaines) à des touristes ou à des voyageurs d'affaires. Les investisseurs locatifs en LMNP peuvent opter pour :

| Location meublée longue |

Bail mobilité |

Location saisonnière |

|

| Durée du bail |

Le bien loué est la résidence principale du locataire. |

Le bien loué n'est pas la résidence principale du locataire. |

|

| 1 an minimum renouvelable par tacite reconduction |

Entre 1 et 10 mois non renouvelable |

Entre 1 et 90 jours non renouvelable |

|

| 9 mois en bail étudiant non renouvelable |

|||

S’il opte pour la location saisonnière, le propriétaire-bailleur doit faire une déclaration spécifique en Mairie et doit généralement collecter la taxe de séjour.

Attention, la loi prévoit une réglementation particulière lorsque le bien est situé dans une ville de plus de 200 000 habitants : une autorisation de changement d’usage est nécessaire sauf s'il s'agit de la résidence principale du propriétaire-bailleur, c’est-à-dire qu’il l’occupe 8 mois par an.

Dans certaines zones, il est tout à fait possible de combiner la location long terme (par exemple à un étudiant pendant l’année universitaire) et la location saisonnière.

La location de logements de type Airbnb s'est complexifiée en 2024 et 2025; Pour plus d'informations, consultez notre article sur la règlementation des locations saisonnières.

Le propriétaire-bailleur qui souhaite défiscaliser peut préférer l'investissement locatif en résidence-service en signant un contrat commercial avec un exploitant.

Les résidence-services sont des immeubles souvent neufs dont les appartements sont livrés équipés. Ils sont proposés à une clientèle spécifique :

Les différences de fiscalité entre les deux statuts sont nombreuses:

En revanche, les cotisations sociales peuvent s'élever à 40 % du bénéfice réalisé dans le cas de la location meublée professionnelle et les LMNP faisant plus de 23k de recettes en LCD, alors que les prélèvements sociaux du LMNP sont généralement plafonnés à 17,2 % des revenus imposables.

Vous hésitez entre louer en vide ou en meublé ? La fiscalité est très différente : les gains issus de la location nue, ou vide, sont imposables dans la catégorie des revenus fonciers alors que ceux générés avec le statut LMNP sont imposés dans la catégorie des BIC (bénéfices industriels et Commerciaux).

Nous espérons que cette introduction au statut LMNP vous sera utile.

Le LMNP classique, c'est la location meublée non professionnelle de logements neufs ou anciens avec deux régimes fiscaux possibles : le micro-BIC ou le réel. L'investissement en LMNP classique permet d'être exonéré en partie ou totalement d'impôt sur vos revenus locatifs.

Depuis le 01/01/2023, les LMNP qui viennent de créer leur activité de location meublée doivent faire leur immatriculation LMNP sur le site de L'INPI et non plus sur Infogreffe. Vous y renseignerez vos choix de régime fiscal choisi (micro-BIC ou réel) ainsi que votre régime de TVA. Précédemment, les loueurs en meublé non professionnels en nom propre remplissaient un formulaire p0I et ceux en indivision un formulaire FCM.

Entre l’entrée en vigueur de la loi Le Meur et l’adoption tardive de la loi de finances 2025, plusieurs changements vont avoir lieu pour l’activité de location meublée :